- Правовые аспекты организации деятельности краудфандинговых платформ в России

- В тесноте да не в обиде: налогообложение пассивных доходов в Евросоюзе

- НДС без границ, или окно в Европу

- Требования, предъявляемые к содержанию в структурах налогового планирования

- «Дробление вкладов» физических лиц. Гражданско-правовые и уголовно-правовые аспекты

- Схема получения кипрского гражданства иностранными инвесторами

Разведка боем

Вот уже третий год мы живем с законом о контролируемых иностранных компаниях, который стал неотъемлемой частью Налогового кодекса Российской Федерации. Многое поменялось за эти три года, отдельные положения законодательства о контролируемых иностранных компаниях пришлось менять, принимая поправки к закону, а на многие положения было достаточно разъяснений контролирующих органов (которые порой ставили в тупик и содержали противоречащие мнения).

В результате в соответствии с положениями налогового законодательства и последними разъяснениями обязанности налогового резидента РФ в отношении участия в иностранной компании следующие:

Подача уведомления об участии в иностранной структуре

Налоговые резиденты РФ несут обязанность по уведомлению налогового органа РФ о своем участии в иностранных организациях, а также иностранных структурах без образования юридического лица (трастах) в срок не позднее 3 месяцев с даты возникновения или изменения доли такого участия. Обращаем ваше внимание на то, что срок подачи изменен, ранее срок подачи был «не позднее 1 месяца с даты возникновения или изменения доли такого участия». Уведомление подается только в момент возникновения либо в момент изменения доли (в том числе прекращения участия).

Неподача такого уведомления в установленный срок, а равно предоставление недостоверных сведений влечет наложение штрафа в размере 50 000 рублей в отношении каждой иностранной организации.

Подача уведомления о контролируемой иностранной компании

В случае если иностранная организация, в которой прямо или косвенно участвует налоговый резидент РФ, признается контролируемой в соответствии с Налоговым кодексом РФ, то, кроме единоразового уведомления об участии, резидент РФ обязан представлять уведомление о контролируемой иностранной компании ежегодно.

Уведомление о КИК обязаны подавать следующие лица – налоговые резиденты РФ:

- физическое или юридическое лицо, доля участия которого в иностранной организации составляет более 25%, или

- физическое или юридическое лицо, доля участия которого в этой организации (для физических лиц — совместно с супругами и несовершеннолетними детьми) составляет более 10%, если доля участия всех лиц, признаваемых налоговыми резидентами РФ, в этой организации составляет более 50%.

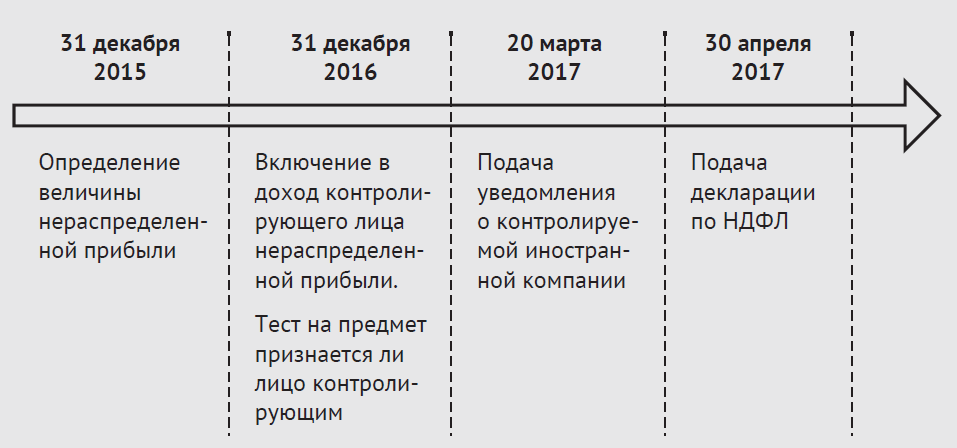

Уведомление о КИК подается в срок не позднее 20 марта каждого года, следующего за налоговым периодом, в котором нераспределенная прибыль КИК учитывается при определении налоговой базы у контролирующего лица.

Вместе с тем обращаем ваше внимание, что позиция Минфина заключается в том, что налогоплательщики обязаны уведомлять налоговый орган о контролируемых иностранных компаниях, в отношении которых они являются контролирующими лицами, вне зависимости от размера дохода, полученного ими в виде прибыли соответствующих контролируемых иностранных компаний.

Неподача такого уведомления в установленный срок, а равно предоставление недостоверных сведений, влечет наложение штрафа в размере 100 000 рублей в отношении каждой иностранной организации.

Уплата налога контролирующим лицом с нераспределенной прибыли контролируемой иностранной компании

В случае если величина прибыли контролируемой иностранной компании составила более 10 000 000 рублей (величина прибыли контролируемой иностранной компании за 2015 год составляет 50 000 000 рублей, за 2016 год – 30 000 000 рублей согласно переходным положениям), то прибыль контролируемой иностранной компании учитывается при определении налоговой базы за налоговый период по соответствующему налогу.

При определении прибыли контролируемой иностранной компании не учитываются доходы в виде дивидендов, источником выплаты которых являются российские организации, если контролирующее лицо этой контролируемой иностранной компании имеет фактическое право на такие доходы.

Таким образом, в случае, когда прибыль контролируемой иностранной компании включает в себя сумму дивидендов, то сумма таких дивидендов не уменьшает величину прибыли контролируемой иностранной компании для целей применения пороговых значений1.

В отношении убытка установлено, что если по данным финансовой отчетности контролируемой иностранной компании, составленной в соответствии с ее личным законом за финансовый год, определен убыток, указанный убыток может быть перенесен на будущие периоды без ограничений и учтен при определении налоговой базы этой компании.

Кроме того, убыток, полученный контролируемой иностранной компанией до 1 января 2015 года по данным финансовой отчетности, составляемой в соответствии с ее личным законом, может быть перенесен на будущие периоды в сумме, не превышающей сумму убытка за три финансовых года, предшествующие 1 января 2015 года, и учтен при определении налоговой базы этой компании.

С учетом того, что перенос убытка, полученного контролируемой иностранной компанией, на будущие периоды является правом контролирующего лица, указанные убытки не уменьшают величину прибыли контролируемой иностранной компании для целей применения пороговых значений.

Вместе с тем на практике нередки случаи, при которых финансовый год компании не совпадает с календарным годом. Например, если период, за который составляется финансовая отчетность контролируемой иностранной компании, начинается 1 октября каждого года и заканчивается 30 сентября каждого года, то:

- прибыль финансового года с 1 октября 2014 года по 30 сентября 2015 года не учитывается при определении прибыли организации (дохода физического лица), полученной налогоплательщиком, признаваемым контролирующим лицом соответствующей контролируемой иностранной компании;

- прибыль финансового года с 1 октября 2015 года по 30 сентября 2016 года учитывается при определении прибыли организации (дохода физического лица), полученной налогоплательщиком, признаваемым контролирующим лицом соответствующей контролируемой иностранной компании в 2017 году2.

В отношении документального подтверждения суммы прибыли (убытка) контролируемой иностранной компании было дано следующее разъяснение.

Налогоплательщик — контролирующее лицо представляет налоговую декларацию по налогу, при определении налоговой базы по которому учитывается прибыль контролируемой иностранной компании, с приложением следующих документов:

- финансовая отчетность контролируемой иностранной компании за период, прибыль за который учтена при определении налоговой базы по налогу на прибыль организаций, в отношении которого представлена налоговая декларация, или в случае отсутствия финансовой отчетности иные документы;

- аудиторское заключение по указанной финансовой отчетности контролируемой иностранной компании, если в соответствии с личным законом или учредительными (корпоративными) документами этой контролируемой иностранной компании установлено обязательное проведение аудита такой финансовой отчетности или аудит осуществляется иностранной организацией добровольно. При этом аудиторское заключение не представляется, если прибыль контролируемой иностранной компании определяется по данным ее финансовой отчетности в соответствии главой 25 Налогового кодекса РФ.

По мнению Минфина России, не установлена обязанность налогоплательщика — контролирующего лица по представлению в налоговый орган налоговой отчетности контролируемой иностранной компании вместе с налоговой декларацией по налогу, в которой отражена прибыль контролируемой иностранной компании, поскольку состав документов, прилагаемых к налоговой декларации, установлен статьей 25.15 Кодекса. Указанная норма статьи 309.1 регулирует порядок подтверждения прибыли контролируемой иностранной компании в случае проведения мероприятий налогового контроля.

При этом документы, подтверждающие расчет прибыли контролируемой иностранной компании, подлежат переводу на русский язык в части, необходимой для подтверждения расчета прибыли (убытка) контролируемой иностранной компании. Кроме того, Кодекс не содержит условий о необходимости получения и представления в налоговые органы нотариального заверения и апостилирования копий документов, подтверждающих наличие контроля, освобождение прибыли контролируемых иностранных компаний от налогообложения в Российской Федерации, а также расчет их прибыли3.

За эти три года была проделана работа и со стороны налоговых органов (в части разъяснений), и со стороны налогоплательщиков (в части более глубокого понимания норм налогового законодательства), однако осталось много незакрытых вопросов, а также вопросы, которые еще только возникнут, так как бизнес – весьма динамичная сфера, и сложно предсказать, какие новые вызовы встретят нас в будущем.

- Письмо Министерства Финансов Российской Федерации от 16 января 2016 № 03-12-10/1290.

- Письмо Министерства Финансов Российской Федерации от 10 февраля 2017 №03-12-11/2/7395.

- Письмо Министерства Финансов Российской Федерации от 10 февраля 2017 №03-12-11/2/7395.

Your subscription to our journal will definitely boost the efficiency of your specialists and downsize your expenses for consultants.

Журнал доступен бесплатно в электронной версии.

Скачать бесплатно