- Правовые аспекты организации деятельности краудфандинговых платформ в России

- В тесноте да не в обиде: налогообложение пассивных доходов в Евросоюзе

- НДС без границ, или окно в Европу

- Требования, предъявляемые к содержанию в структурах налогового планирования

- «Дробление вкладов» физических лиц. Гражданско-правовые и уголовно-правовые аспекты

- Схема получения кипрского гражданства иностранными инвесторами

Актуальные вопросы расчета прибыли КИК

Ввиду достаточно короткой практики по расчету прибыли контролируемых иностранных компаний (КИК) для целей учета в налоговой базе контролирующего лица, налогоплательщики зачастую затрудняются применять нормы 25 главы Налогового кодекса Российской Федерации.

В данной статье рассмотрим некоторые наиболее частые и актуальные вопросы, которые встают перед налогоплательщиком — контролирующим лицом при расчете прибыли контролируемой иностранной компании.

Первое, что необходимо сделать налогоплательщику – определиться со списком контролируемых иностранных компаний, прибыль которых учитывается при определении его налоговой базы. То есть проверить критерии участия, указанные в статье 25.13, и убедиться, что прибыль КИК не подпадает под исключения из-под налогообложения в Российской Федерации, перечисленные в статье 25.13-1 НК РФ.

Нужно помнить, что налоговая база КИК определяется отдельно в отношении каждой иностранной компании.

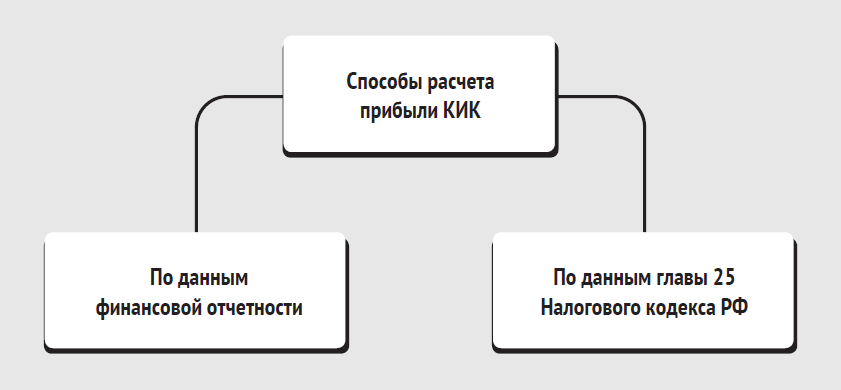

Следующий важный шаг – определить, каким методом контролирующее лицо будет считать прибыль КИК.

Выбор способа расчета прибыли контролируемой иностранной компании

Согласно статье 309.1 налогоплательщики имеют возможность выбрать один из двух способов расчета прибыли КИК:

Расчет по правилам главы 25 Налогового кодекса Российской Федерации предполагает:

- полный учет всех доходов и расходов компании на основании первичных документов по правилам российского налогового учета;

- применение данного метода налогоплательщиком на протяжении, как минимум, пяти налоговых периодов.

Если компания имеет обязанность готовить финансовую отчетность и проводить аудит в соответствии с личным законом страны инкорпорации, выбор очевиден. Но иногда контролирующему лицу стоит подумать о возможности подготовки аудированной финансовой отчетности, даже когда компания такой обязанности в соответствии с личным законом не имеет (например, когда у контролирующего лица имеются достаточные основания считать деятельность иностранной компании активной).

Более того, выбрав вариант расчета по данным финансовой отчетности, не стоит забывать, что прибыль, которую контролирующему лицу необходимо включать в свою налоговую базу, не всегда совпадает с суммой прибыли, указанной в отчетности. Положения статьи 309.1 Налогового кодекса требуют провести ряд корректировок, в частности, скорректировать финансовый результат иностранной компании на:

- суммы переоценки или обесценения долей в уставном капитале организации, ценных бумаг, производных финансовых инструментов по справедливой стоимости;

- суммы расходов на формирование резервов и доходов от восстановления резервов;

- суммы доходов от реализации ценных бумаг в пользу контролирующего лица и себестоимость таких ценных бумаг, и проч.

Определение периода расчета, когда финансовый год КИК не совпадает с календарным

Данный вопрос не теряет своей актуальности из года в год.

Нормы Налогового кодекса о контролируемых иностранных компаниях применяются в отношении прибыли КИК, определяемой с периодов, начинающихся в 2015 году. Таким образом, начало периода, за который подготовлена финансовая отчетность КИК, должно быть не ранее 1 января 2015года. Если финансовая отчетность составляется компанией, например, на 30 сентября каждого года, то период с 1 октября 2014 года по 30 сентября 2015 года не учитывается при определении прибыли КИК.

При этом датой получения дохода в виде прибыли КИК признается 31 декабря календарного года, следующего за годом, на который приходится дата окончания периода, за который составлена финансовая отчетность.

То есть датой признания прибыли по данным финансовой отчетности за период с 1 апреля 2017 года по 31 марта 2018 года является 31 декабря 2018 года (если ранее этой даты не было принято решение о выплате дивидендов). Соответственно, учитываться у контролирующего лица она будет в налоговом периоде, заканчивающемся 31 декабря 2019 года, и отчитаться по ней налогоплательщик должен весной 2020 года.

Этот же принцип действует, когда контролирующее лицо приобретает долю в иностранной компании или прекращает участие в ней по причине продажи или ликвидации.

Пример: Продавец (контролирующее лицо 1) продал долю контролируемой иностранной компании в размере 100% Покупателю (контролирующему лицу 2) 15 ноября 2018г. Отчетность КИК составляется за год, совпадающий с календарным. Поскольку в отношении 2017 финансового года доля контролирующего лица определяется на 31 декабря 2018 года, на эту дату Продавец (контролирующее лицо 1) уже не должен учитывать в составе своих доходов прибыль КИК за 2017 год. Покупатель же (контролирующее лицо 2), напротив, будет отчитываться по прибыли КИК за 2017 год весной 2019 года и включать ее в свою налоговую базу за 2018 год.

Некоторые налогоплательщики, определяя впервые метод расчета прибыли КИК по новым компаниям, отталкиваются именно от периода признания прибыли контролируемой иностранной компании в своей налоговой базе. Дело в том, что Международные стандарты финансовой отчетности (МСФО) позволяют готовить первую финансовую отчетность за срок, не превышающий 18 месяцев. Например, компания создана в августе 2016 года. Соответственно, расчет по правилам 25 главы Налогового кодекса должен быть выполнен за период с даты инкорпорации до 31 декабря 2016 года (последний день календарного года) и включен в доход налогоплательщика за 2017 год, по которому он отчитывается весной 2018 года. А вот финансовая отчетность по МСФО и аудиторское заключение по такой компании могут быть подготовлены за период с августа 2016 года по 31 декабря 2017 года. Таким образом, выбрав способ расчета по данным финансовой отчетности, налогоплательщик сдвигает срок включения прибыли КИК в свою налоговую базу на год. Данный подход противоречит положениям Налогового кодекса и несет определенные налоговые риски для контролирующего лица, так как Международные стандарты финансовой отчётности не являются личным законом иностранной компании. Налоговые органы могут признать выбор такого метода необоснованным, и, соответственно, наложить штраф за несвоевременную подачу уведомления.

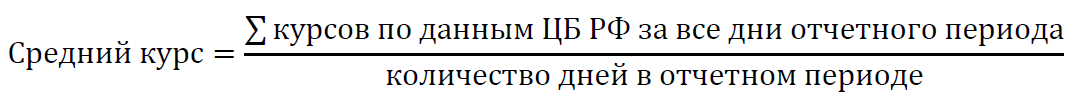

Перевод прибыли контролируемой иностранной компании в рубли

Согласно пункту 2 статьи 309.1 финансовый результат контролируемой иностранной компании, определенный по данным финансовой отчетности и выраженный в иностранной валюте, подлежит пересчету в рубли с применением среднего курса иностранной валюты к рублю, установленного Центральным банком Российской Федерации. При этом в самом Налоговом кодексе не установлено, как считать средний курс. Ответ на данный вопрос был опубликован в двух письмах Минфина: № 03-12-11/2/7395 от 10.02.2017 и № 03-04-05/68013 от 24.09.2018. Среднее значение курса иностранной валюты к рублю определяется налогоплательщиком самостоятельно как среднее арифметическое значение курса иностранной валюты к рублю за все дни финансового года, за который составлена отчетность.

Интереснее ситуация, когда контролирующее лицо считает прибыль КИК по правилам главы 25 Налогового кодекса. Пересчет в рубли может осуществляться отдельно по каждой хозяйственной операции на дату признания соответствующего дохода/расхода. И этот вариант заслуженно считается не самым удобным. Избежать негативных последствий параллельного учета всех хозяйственных операций в рублях позволит формирование финансового результата в валюте постоянного местонахождения контролируемой иностранной компании и применение среднего курса, по аналогии с пересчетом в рубли прибыли КИК по данным финансовой отчетности.

Уменьшение прибыли КИК на величину дивидендов

Прибыль контролируемой иностранной компании учитывается при определении налоговой базы за налоговый период в случае, если ее величина превысила 10 000 000 рублей.

Важная задача для налогоплательщика – определить, какая именно величина прибыли рассматривается в целях сопоставления с указанным лимитом.

Ведь в соответствии с пунктом 1 статьи 25.15 прибыль КИК уменьшается на величину дивидендов, выплаченных этой иностранной компанией в календарном году, следующим за годом, за который в соответствии с личным законом такой компании составляется финансовая отчетность.

Возникает вопрос – если прибыль КИК составила 15 000 000 рублей, но были выплачены дивиденды в размере 6 000 000 рублей, то критерий выполнен, и прибыль данной иностранной компании не включается в налоговую базу контролирующего лица?

В своем письме № 03-12-11/2/7395 от 10.02.2017 Минфин опубликовал разъяснения «Об учете выплачиваемых дивидендов при определении прибыли контролируемой иностранной компании для целей применения критерия, установленного пунктом 7 статьи 25.15 Кодекса». По мнению Минфина России, пороговые значения применяются в отношении прибыли контролируемой иностранной компании, определенной без учета ее уменьшения на величину дивидендов, выплаченных такой иностранной компанией. А на величину дивидендов прибыль иностранной компании уменьшается в целях расчета налоговой базы, а не в целях сопоставления с пороговыми значениями.

В завершение стоит отметить, что законодательство в части контролируемых иностранных компаний постоянно дополняется и совершенствуется. Последние изменения 25 главы Налогового кодекса вступили в силу в 2019 году. С большой вероятностью будут появляться и дополнительные разъяснения Минфина, ведь практика по контролируемым компаниям в России только зарождается.

Your subscription to our journal will definitely boost the efficiency of your specialists and downsize your expenses for consultants.

Журнал доступен бесплатно в электронной версии.

Скачать бесплатно