- Правовые аспекты организации деятельности краудфандинговых платформ в России

- В тесноте да не в обиде: налогообложение пассивных доходов в Евросоюзе

- НДС без границ, или окно в Европу

- Требования, предъявляемые к содержанию в структурах налогового планирования

- «Дробление вкладов» физических лиц. Гражданско-правовые и уголовно-правовые аспекты

- Схема получения кипрского гражданства иностранными инвесторами

МСФО (IFRS) 9 — новый подход к классификации и обесценению финансовых активов

Все компании при подготовке отчетности по МСФО (международные стандарты финансовой отчетности) за 2018 год столкнулись с новым стандартом по учету финансовых инструментов МСФО (IFRS) 9.

МСФО (IFRS) 9 обязателен для исполнения с 1 января 2018 года. Он призван устранить недостатки действовавшего ранее МСФО (IAS) 39, упростить логику классификации финансовых инструментов, повысить достоверность информации об обесценении финансовых активов. Применение новых финансовых инструментов традиционно вызывает большое количество вопросов и сложностей, и данный стандарт не стал исключением.

Ключевые изменения произошли в классификации и оценке финансовых активов, и еще более значительные изменения коснулись обесценения активов.

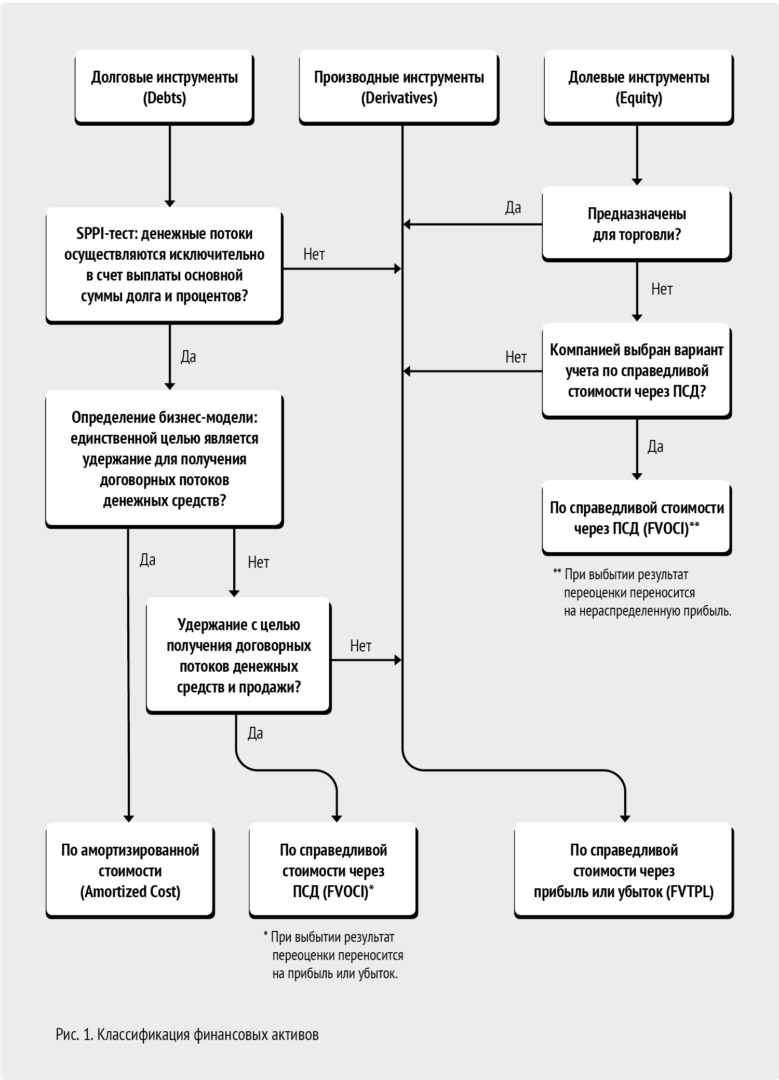

- Отныне финансовые активы делятся на три группы, в зависимости от способа их оценки и учета:

- по справедливой стоимости через прибыль или убыток (FVTPL: fair value through profit and loss);

- по справедливой стоимости через прочий совокупный доход (здесь и далее — ПСД/FVOCI: fair value through other comprehensive income);

- по амортизированной стоимости (AMC: amortized cost).

Принципы, которыми руководствуется компания, относя актив к той или иной группе, показаны на рис. 1.

После первого же года применения появилась поправка к МСФО (IFRS) 9, которая вступила в силу с 1 января 2019 года. Согласно данной поправке кредиты и займы с опцией досрочного погашения в договоре не могут быть классифицированы по амортизированной стоимости, то есть должны учитываться по справедливой стоимости.

Но самые большие сложности компании испытывают при применении новых правил обесценения финансовых активов.

Во-первых, обесценение касается практически всех компаний, даже тех, которые не имеют в составе своей финансовой отчетности ценных бумаг, долевых или производных финансовых инструментов, ведь дебиторская задолженность торговой компании – это тоже финансовый инструмент.

Резерв на обесценение должен создаваться для всех финансовых активов, кроме учитываемых по справедливой стоимости через прибыль или убыток, т. к. изменение их справедливой стоимости и так отражает их обесценение. Резерв создается на каждую отчетную дату и является накопленной величиной. Увеличение или уменьшение резерва отражается в составе прибыли или убытка компании. Сам резерв уменьшает величину финансовых активов в отчетности.

Во-вторых, на смену модели понесенных убытков пришла модель ожидаемых кредитных убытков (здесь и далее — ECL: expected credit loss). Что это означает на практике?

Раньше, как правило, дебиторскую задолженность группировали по срокам погашения и применяли к ней тем больший процент, чем больше просрочены платежи по погашению задолженности, основываясь в значительной степени на исторической информации. Или не создавали резерв вовсе (табл. 1).

Как стало: обесценение финансовых активов должно быть признано в сумме ожидаемых кредитных убытков (ECL). Компании теперь должны учитывать не только историческую информацию и текущие данные, но и прогнозную информацию.

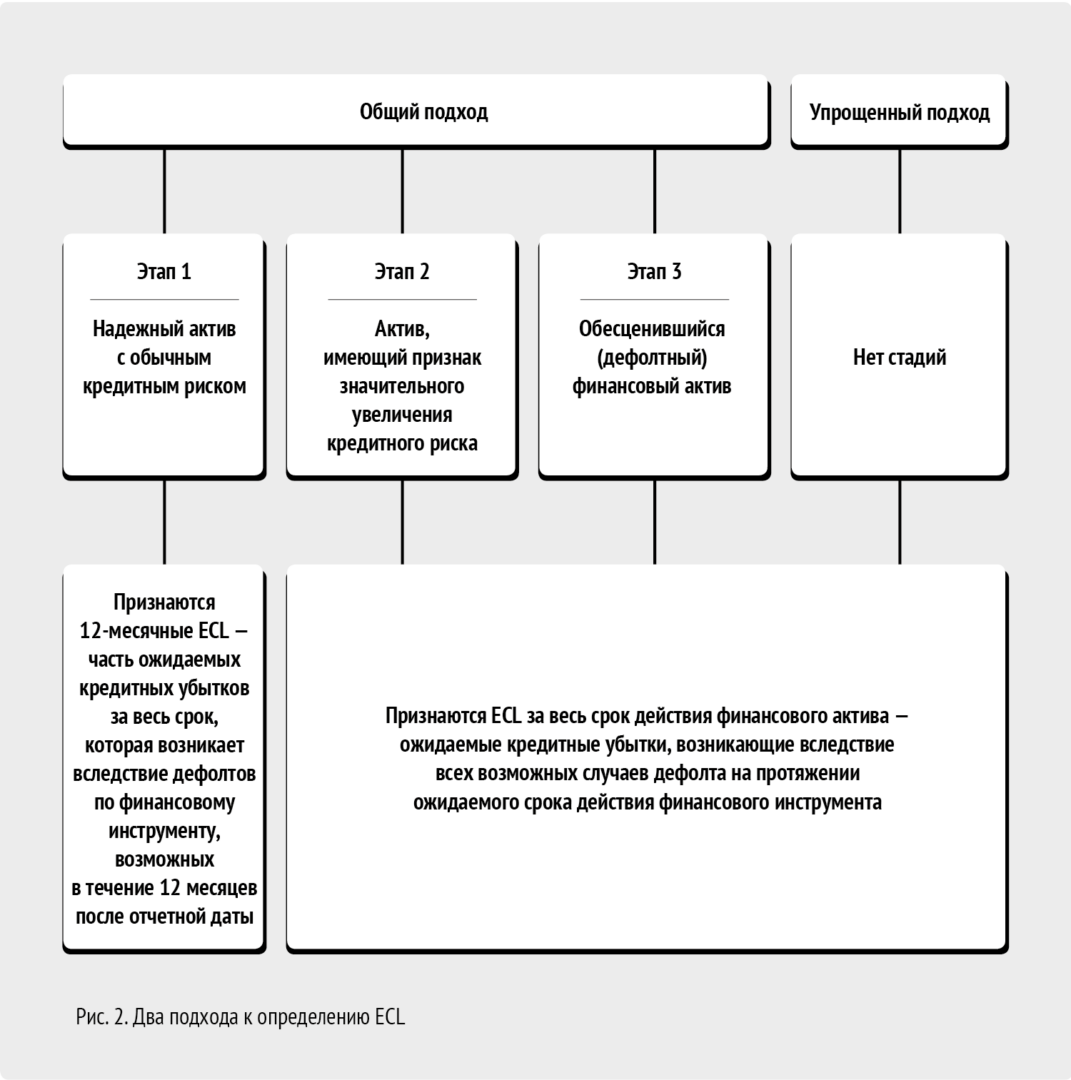

Кредитные убытки — приведенная к отчетной дате стоимость денежных потоков по финансовому инструменту, которые не будут получены. МСФО (IFRS) 9 предусматривает два подхода к определению ECL: общий и упрощенный (см. рис. 2).

Общий подход предписывает признавать убыток от обесценения в зависимости от стадии (этапа), на которой находится финансовый актив. Причем важно отметить, что доход по финансовому активу (например, проценты по займу) начисляется на полную стоимость без учета резерва для финансовых активов с обычным кредитным риском или активов, имеющих признаки значительного увеличения кредитного риска. Доход же по дефолтному финансовому активу начисляется на их стоимость с учетом резерва.

В тексте стандарта содержатся опровержимые допущения о том, что:

- кредитный риск по финансовому активу значительно увеличился, если предусмотренные договором платежи просрочены более чем на 30 дней (пункт 5.5.11);

- дефолт наступает не позже, чем когда финансовый актив просрочен на 90 дней, за исключением случаев, когда организация располагает обоснованной информацией применять большую задержку платежа (пункт В5.5.37).

Для определенных видов дебиторской задолженности были разработаны упрощения. Упрощенный подход предусмотрен для:

- торговой дебиторской задолженности без значительного компонента финансирования (то есть сроки платежей не предоставляют покупателю значительной выгоды от

- финансирования передачи товаров или услуг);

- дебиторской задолженности по аренде;

- активов по договорам без значительного компонента финансирования (право компании на получение возмещения за товары/услуги, которые уже переданы / оказаны покупателю, но оплата за них зависит от наступления определенного события, не связанного со временем).

Чтобы понять, с чем компании теперь имеют дело, рассмотрим основные шаги расчета оценочного резерва кредитных убытков с применением упрощенного подхода.

Пример. Основной вид деятельности Компании 1 — грузоперевозки. Политика компании предоставляет клиентам отсрочку для погашения дебиторской задолженности в 30 дней и предполагает, что задолженность считается дефолтной, если она не погашена в срок до 360 дней. На 31 декабря 2018 года компания имеет общую дебиторскую задолженность по авиаперевозке грузов от физических лиц в размере 7 500 000 руб. Рассчитаем резерв, который компания должна начислить на 31.12.2018 г. на эту задолженность.

Группировка дебиторской задолженности со схожими характеристиками кредитного риска

Стандарт не содержит четких инструкций о том, как группировать дебиторскую задолженность. Компания сама должна определить наиболее важные критерии, которые влияют на кредитный риск. Так, для транспортной компании ими, например, могут быть:

- географический регион клиентов;

- тип клиентов (физические или юридические лица);

- тип грузоперевозок (внутренние или международные, авиа- или железнодорожные);

- вид транспортируемых товаров;

- осуществляются ли перевозки силами самой компании или посредством подрядчиков и т. д.

Для Компании 1 решено было делить всю задолженность на 4 группы (их может быть значительно больше) (табл. 2).

Чтобы определить ожидаемые кредитные убытки по общей сумме задолженности, компания должна определить их по каждой группе в отдельности и сложить. Для наглядности рассмотрим только Группу 1.

Определение коэффициентов кредитных убытков за прошлый период

Прошлый период должен быть обоснованным и наиболее подходящим, не слишком коротким или длинным. На практике обычно не менее года и не более пяти лет.

Коэффициенты необходимо определять для каждой группы в отдельности. Для этого разбиваем общую дебиторскую задолженность в соответствии со сроками погашения и определяем сумму, попавшую в каждый период просрочки.

Общий объем продаж в 2018 году по Группе 1 составил 50 000 000 руб. Общие кредитные убытки по Группе 1 составили 800 000 руб.

Задолженность погашалась следующим образом (табл. 3).

Коэффициенты кредитных убытков рассчитываются путем деления общей суммы кредитных убытков 800 000 руб. на сумму выручки (задолженности), попавшую в каждый период.

Определение будущих коэффициентов ожидаемых кредитных убытков

Самый сложный и спорный вопрос — определение влияния будущих экономических условий на кредитные убытки. Эти коэффициенты основаны в большей степени на профессиональном суждении и анализе.

Выполним данный шаг исключительно в целях иллюстрации. Предположим, что Компания 1 ожидает рост кредитных убытков на 10% в связи с ростом цен на топливо. Каждая компания индивидуально определяет, какие показатели оказывают влияние на кредитные риски (валютные курсы, рост безработицы, инфляция и т. д.).

В этом случае исторические коэффициенты кредитных убытков, рассчитанные в предыдущем пункте, увеличиваются на 10%, и резерв на 31.12.2018 г. составит 452 100 руб. (табл. 4).

Новый подход к обесценению финансовых активов еще больше сближает финансовую отчетность по МСФО с управленческой, он значительно глубже применяемого ранее. МСФО (IFRS) 9 во многом позволяет руководствоваться профессиональным суждением специалиста. Неоднократно в тексте стандарта подчеркивается необходимость опираться на обоснованную и подтверждаемую информацию, доступную без чрезмерных затрат или усилий.

Но аудиторы признают, что в некоторых случаях компании охотно соглашаются на оговорку в аудиторском заключении, поскольку считать оценочный резерв под убытки по финансовому инструменту по новым правилам представляется чрезмерно сложным. Нередко и у самих аудиторов возникают сложности ввиду невозможности подтвердить профессиональные суждения, применяемые для оценки ожидаемых кредитных убытков.

В целом сложно оспорить тот факт, что применение правил МСФО (IFRS) 9 заметно «ударило» по компаниям. Расчет обесценения финансовых активов порой просто выходит за рамки возможностей бухгалтеров, требует привлечения специалистов других отделов (финансовые менеджеры, аналитики) и значительных затрат на модернизацию системы бухгалтерского учета. Кроме того, это занимает много времени и ведет к увеличению убытков компаний. Это особенно важно понимать пользователям отчетности и владельцам бизнеса.

Your subscription to our journal will definitely boost the efficiency of your specialists and downsize your expenses for consultants.

Журнал доступен бесплатно в электронной версии.

Скачать бесплатно